炒股玩杠杆 9月开局惨淡:“美股回调、日元反弹”组合重现

油价周四(3月21日)小幅收低,退守10日均线附近支撑,受美国汽油需求数据疲软以及有关联合国呼吁加沙停火的决议草案的报道打压。

9月历来就是美股表现最不好的月份。

9月全球股市开局惨淡,美国三大股指遭遇开门黑,周二创8月6日以来最大单日跌幅,纳斯达克跌超3%,标普跌幅达2%,恐慌指数VIX升至20%,周三市场仍未企稳,亚洲市场亦受牵连。

更令人担忧的是,引发8月全球暴跌的组合近期再现——美股大跌、日元升值。日本央行的鹰派转向在8月初一度引发日元对美元大涨近10%,套息交易的清盘更是冲击了全球股市,而历来有避险属性的日元升值本身就是市场避险的表现,近期日元升值更导致日本股市再度大跌,周三、周四分别大跌近4%和1%。亚太股市承压,本周上证综指跌破2800点大关,香港恒生指数跌破17500点。

FXTM富拓集团首席分析师杨傲正对第一财经记者表示,9月对美股并不友好,一年中的绝大多数月份都为全球主要股指提供了正回报,而9月是唯一的负数。主要因为9月是财报真空期,缺乏利好,而且往往重要的议息会议都聚集在9月,叠加9~10月是美国零售消费淡季,市场要等到感恩节、圣诞节再迎来消费高峰。但他认为,目前尚不担心8月抛售重现,尽管日元继续升值、美元走软是大势所趋,但套息交易此前已经清盘大半,且美国在经济“软着陆”背景下进行降息的概率越来越大,这也利好美国和亚洲股市。

市场9月开局惨淡

本周,美国不佳的经济数据叠加日本央行继续加息的表态,令市场回想起8月初的动荡行情。

当时,美国7月非农就业数据不佳,失业率飙升至4.3%引发衰退担忧,恰逢日元因日本央行鹰派加息而暴涨,导致以低利率融资日元去海外配置高息资产的资金逆转,加剧了市场跌幅。

如今,同样的配方似乎再度出现。最新的数据显示,美国8月ISM制造业PMI从46.8升至47.2,为连续5个月低于荣枯线,在过去22个月中更是有21个月低于50,上述数据再次增加了衰退的预期。美国三大股指遭遇9月开门黑,创8月6日以来最大单日跌幅,其中纳斯达克跌超3%。英伟达重挫近10%,单日市值蒸发2798亿美元创美股历史之最,带崩一众半导体和科技股。雪上加霜的是,盘后时间,美国司法部向包括英伟达在内的一些公司发出传票,寻求违反反垄断法的证据,这标志着美国对英伟达和AI领域的监管正在加码。除了美股外,全球主要指数周二均未能幸免。

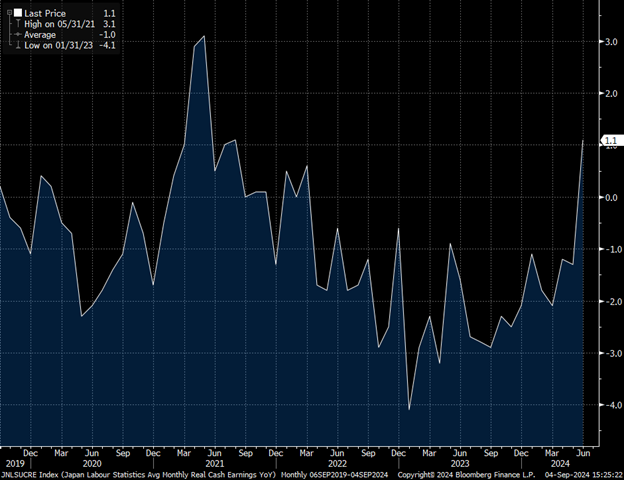

同时,日本央行行长在一份政府文件中重申,如果经济和物价数据符合预期,央行将继续加息。“我们预计,10月日本央行大概率继续加息,明年有望继续加息1次。未来,还需要观察日本薪资增速能否继续攀升,7月公布的薪资增速首次转正,短期不排除美元/日元将冲击140大关,一旦突破,可能会冲击135大关。”杨傲正称。

StoneX资深策略师斯考特(David Scutt)对记者称,9月不是市场友好的月份,这是美国三大指数、澳大利亚ASX200、德国DAX、香港恒生指数和沪深300的平均回报全部为负的月份。标普500指数在9月的平均回报率为负值(-1.1%),胜率仅为44.2%,这意味着它在55.8%的时间里收跌。数据显示,标普500指数在过去的4个9月和过去10年中的7年收跌。

非农数据受关注

在这一背景下,本周五的美国非农就业数据成为重点。

斯考特对记者称,当前市场预计8月新增16.3万就业人口,前值为11.4万,失业率从4.3%降至4.2%,时薪增速从3.6%升至3.7%。好于预期的就业报告将巩固经济“软着陆”和降息25个基点的前景,对美元形成利好。反之,逊于预期的数据或刺激衰退预期和增加降息50BP的概率,从而利空美元和美股。若就业报告好坏不一,失业率则可能有更高的影响权重。

值得注意的是,8月就业数据已被修正。在截至2024年3月底的12个月周期内,美国非农就业数据被大幅下修近82万。

不过,整体而言,机构仍认为美国经济具有韧性,此前失业率的攀升与天气因素有关,也与劳动力供给上升有关。在历来较为波动的美国大选前的几个月过后,美股有望重回升值,全球股市也将在美国降息且不出现衰退的背景下受益。

景顺首席全球市场策略师哈珀(Kristina Hooper)对记者称,“在我看来,美国很有可能避免衰退。”她称,市场预期美联储会降息200BP左右,这可能会在未来数月为风险资产提供更大的提振动力。在此环境下,市场可能预期经济将于2024年年底或2025年年初重新加速,或有望推动风险资产的强劲表现。其中,周期股和小型股至少会温和跑赢;美元走软,或有望为国际股票带来利好;固定收益上涨,尤其是高收益债券和市政债券以及REITs。

人民币有望继续跟随日元走强

未来,除了美国市场,日元的走势亦牵动人心。各大机构认为,日元将继续走强,但此次可能并不会对全球股市造成巨大冲击,人民币有望继续升值。

牛津经济研究院方面对记者称,日本央行可能将在10月实施额外的加息,因为7月会议上发布了鹰派的前瞻性指引。“再次加息后,我们预计日本央行将更加谨慎,在2025年和2026年各只加息1次,以达到1%的最终利率。”

该机构认为,尽管目前不受民众欢迎的日元疲软已有所缓解,但政界人士可能更加担心股市因此出现回调,以及对脆弱群体(包括收入有限的家庭和微型企业)造成影响。

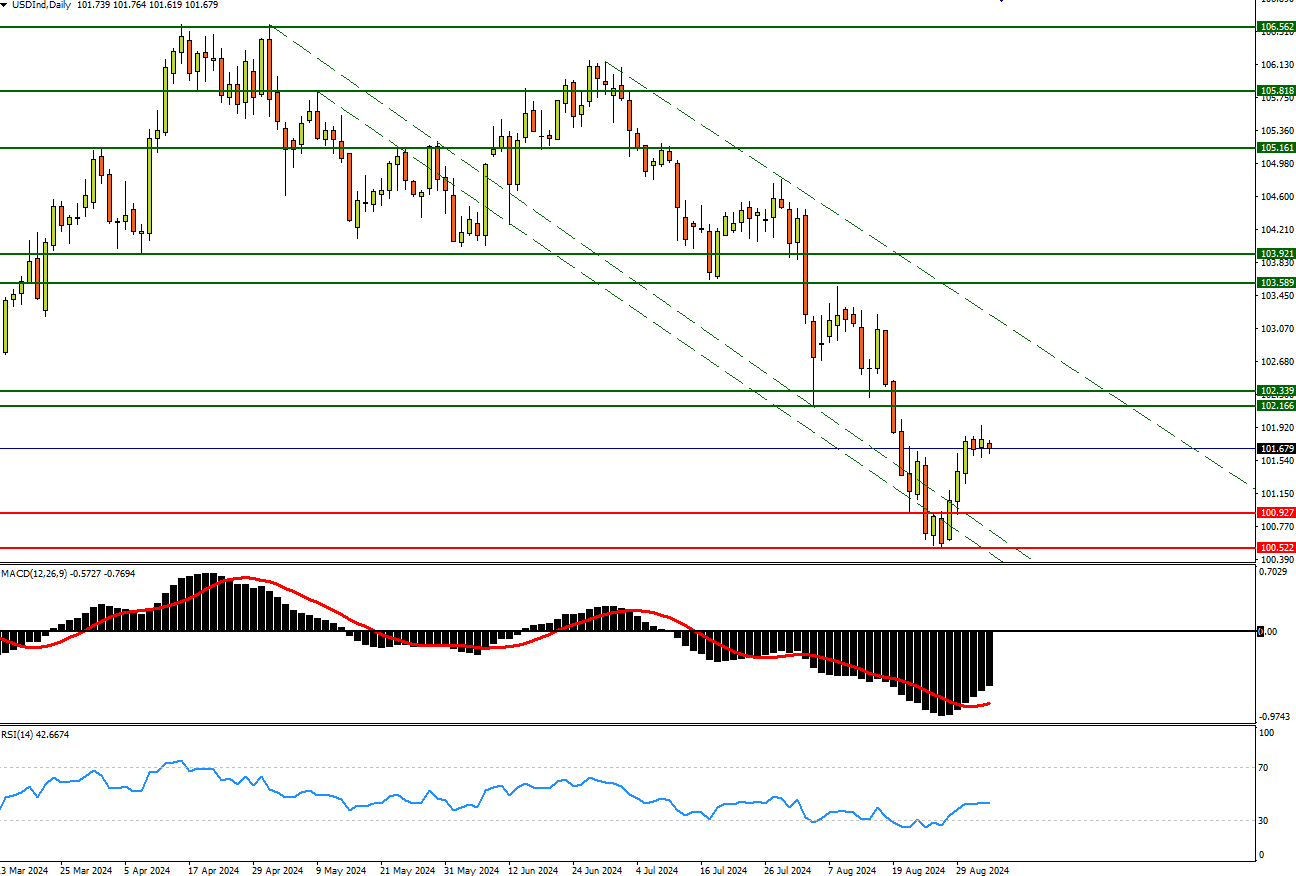

杨傲正表示,美元指数走弱、日元走强的趋势将有利于人民币维持强势。由于美国此前加息最为激进,而欧洲、英国的利率仅加至4%附近,未来美联储或降息超200BP,欧洲、英国的降息幅度可能小得多,这也决定美元走弱的趋势,不排除未来美元指数或跌破100。

过去两天,美元/日元就几乎回吐上周的所有涨幅炒股玩杠杆,目前正在测试144附近的前支撑位。如果144破位,接下来可能会继续迈向140.75附近,只有重新反弹到147以上,才有望摆脱颓势。美元/人民币仍维持在7.09的水平,随着人民币对美元持续升值,未来可能出现的出口商“结汇效应”可能继续驱动人民币测试7大关。